来源:陈果A股策略

作者:陈果、张雪娇

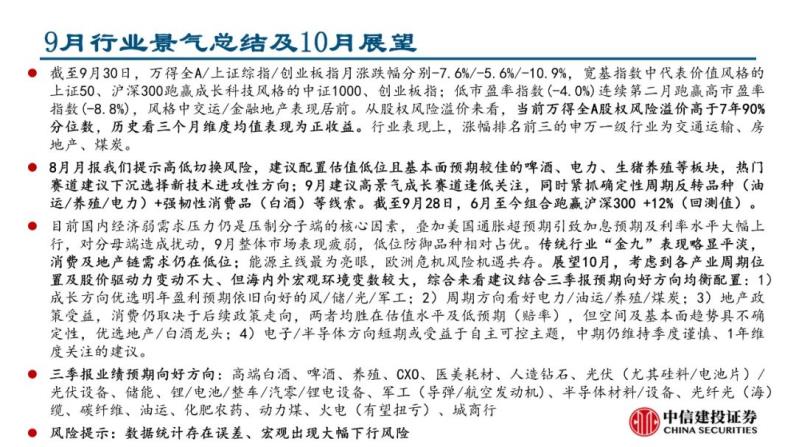

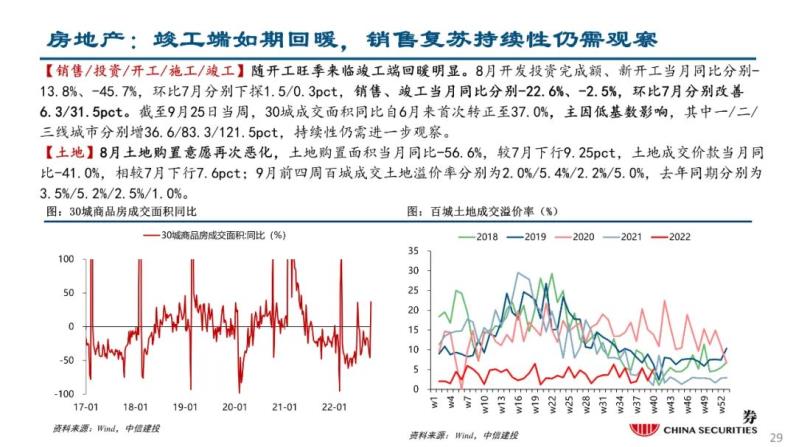

●截至9月30日,万得全A/上证综指/创业板指月涨跌幅分别-7.6%/-5.6%/-10.9%,宽基指数中代表价值风格的上证50、沪深300跑赢成长科技风格的中证1000、创业板指;低市盈率指数(-4.0%)连续第二月跑赢高市盈率指数(-8.8%),风格中交运/金融地产表现居前。从股权风险溢价来看,当前万得全A股权风险溢价高于7年90%分位数,历史看三个月维度均值表现为正收益。行业表现上,涨幅排名前三的申万一级行业为交通运输、房地产、煤炭。

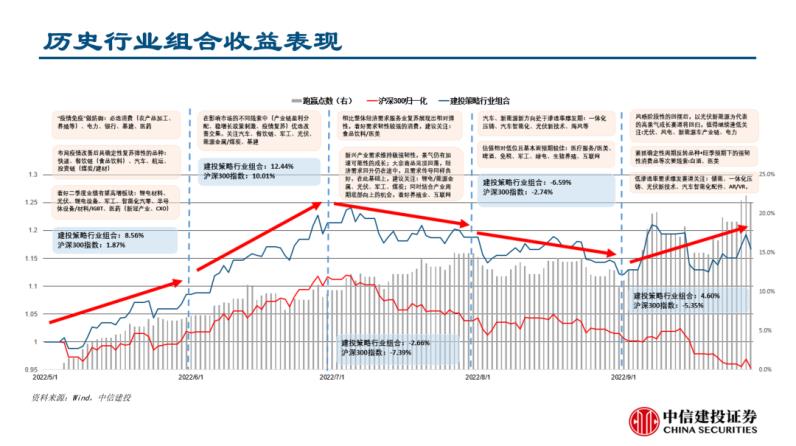

●8月月报我们提示高低切换风险,建议配置估值低位且基本面预期较佳的啤酒、电力、生猪养殖等板块,热门赛道建议下沉选择新技术进攻性方向;9月建议高景气成长赛道逢低关注,同时紧抓确定性周期反转品种(油运/养殖/电力)+强韧性消费品(白酒)等线索。截至9月28日,6月至今组合跑赢沪深300 +12%(回测值)。

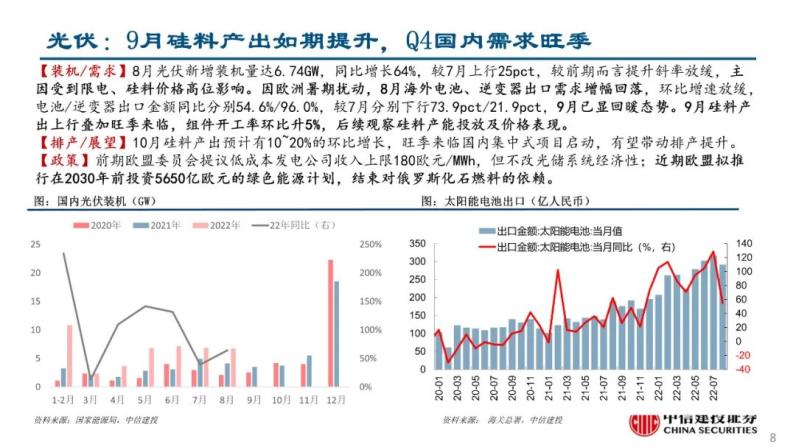

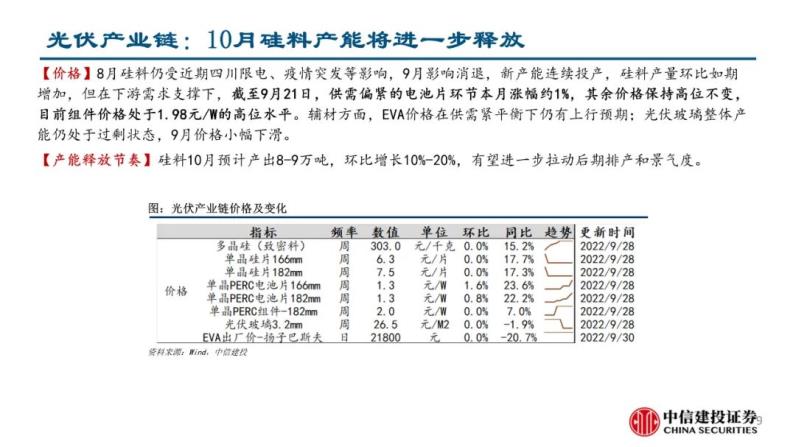

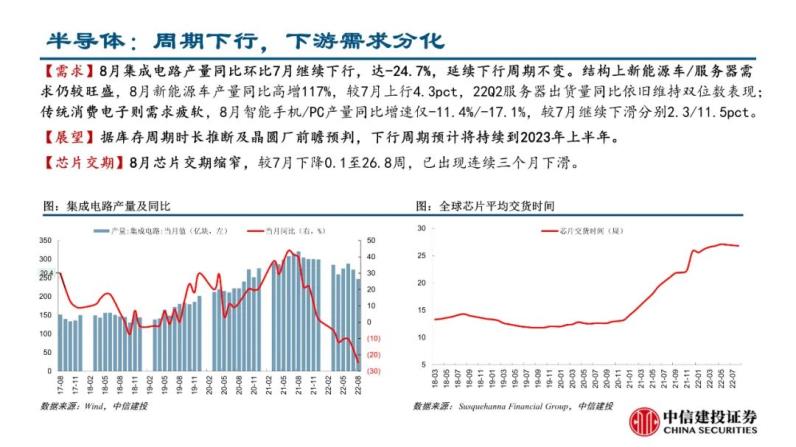

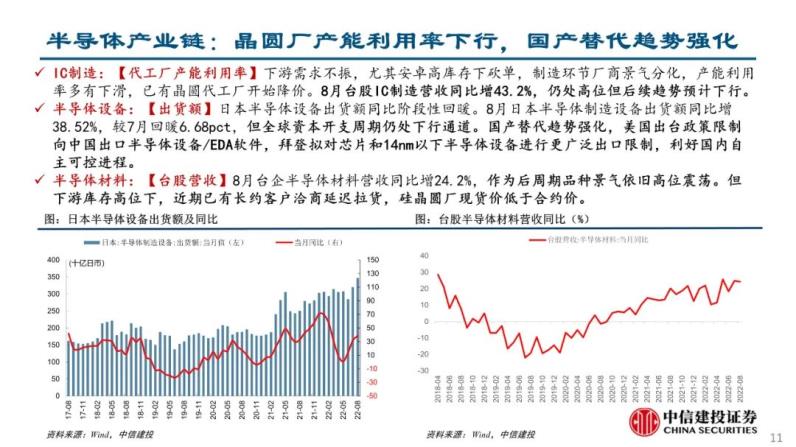

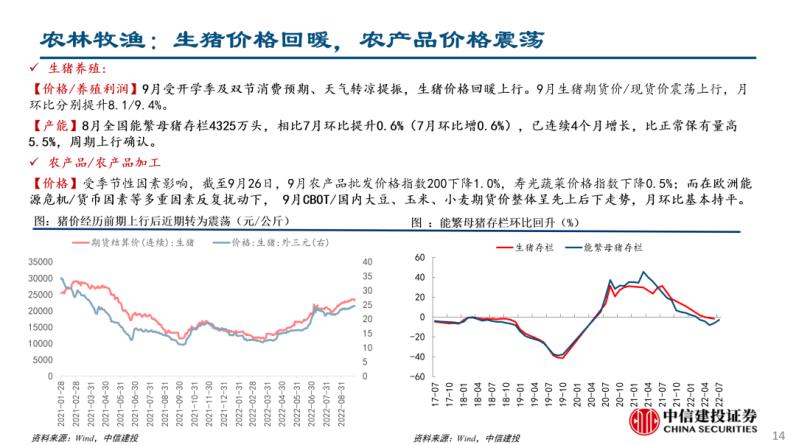

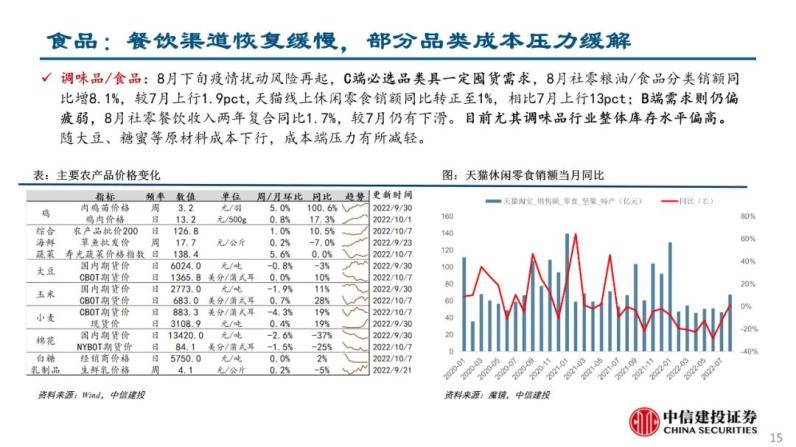

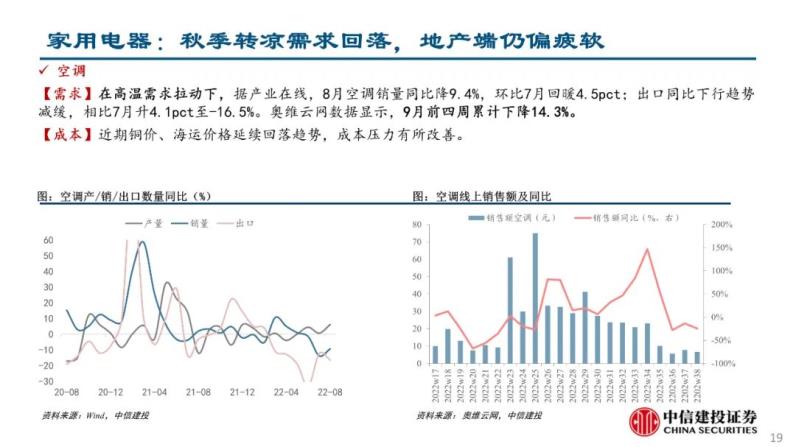

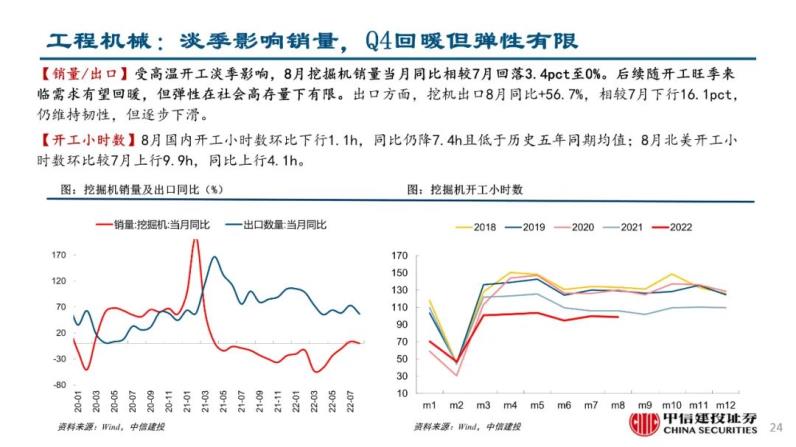

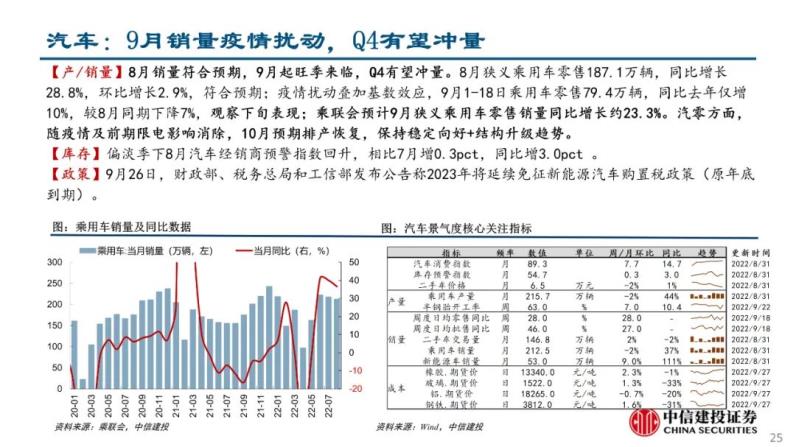

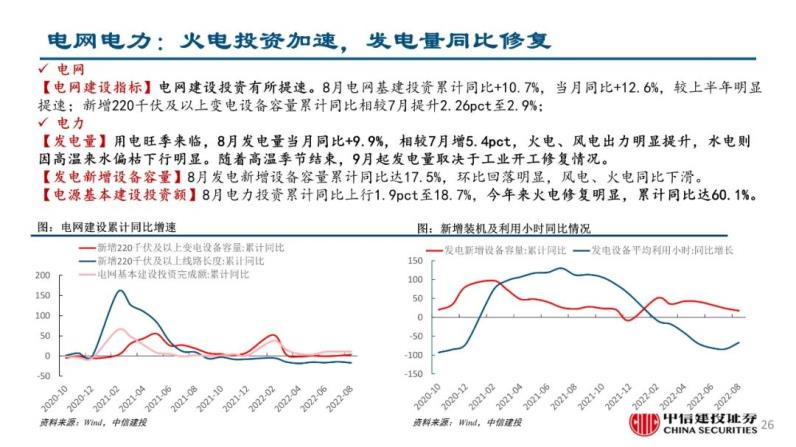

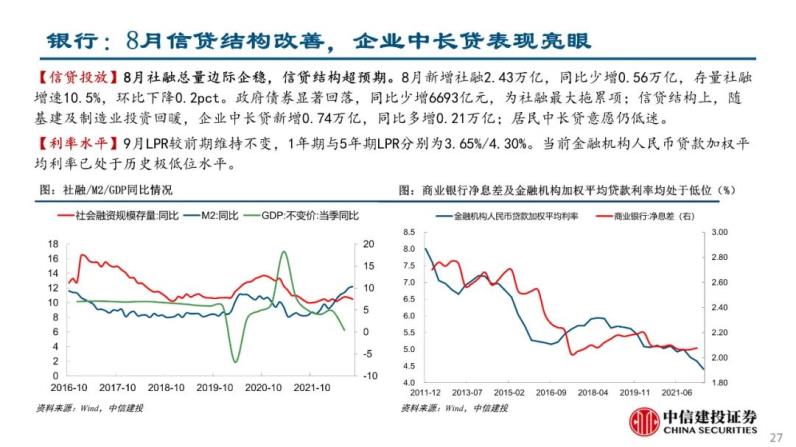

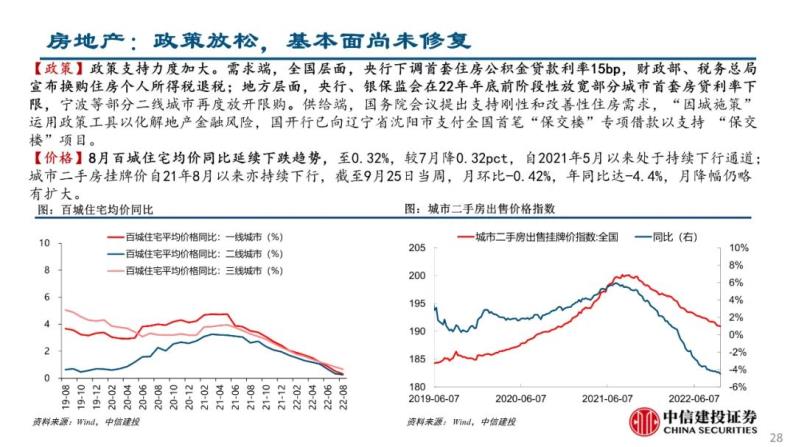

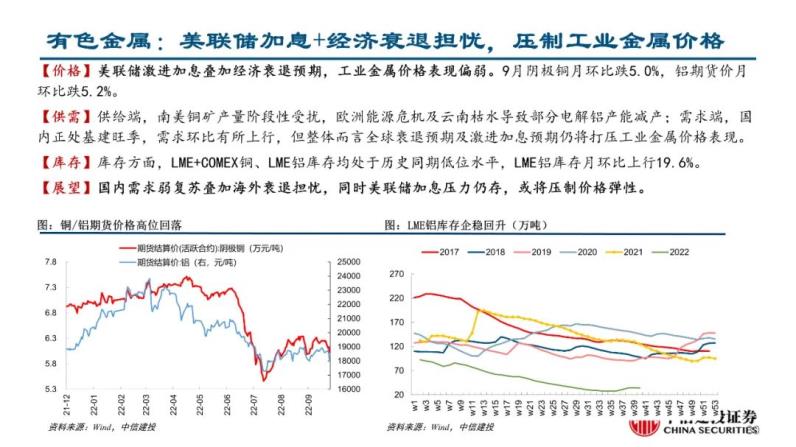

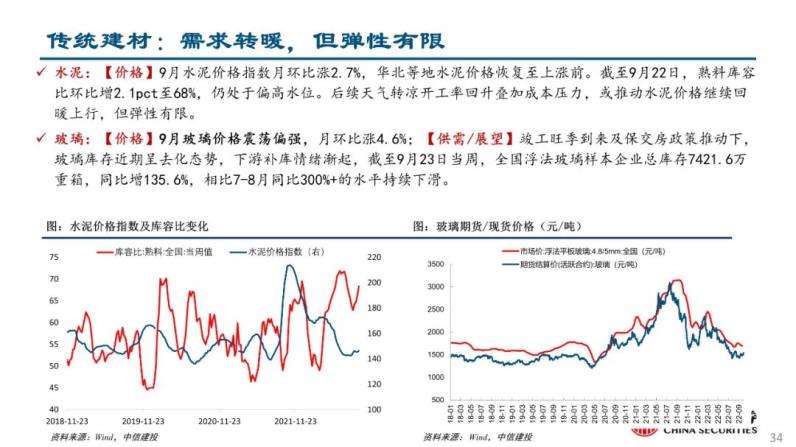

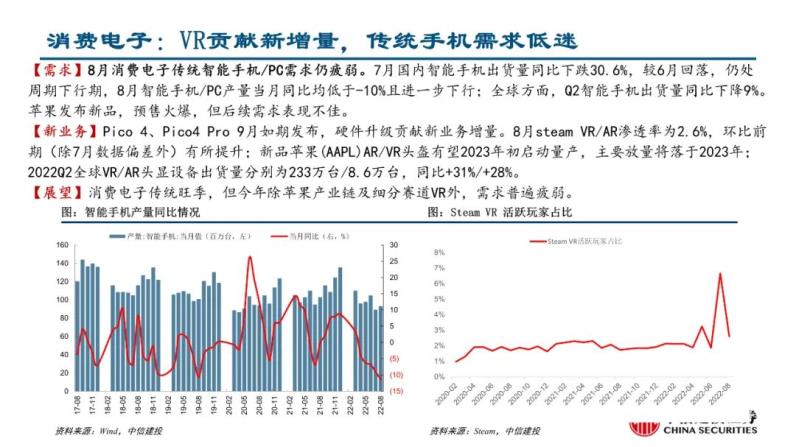

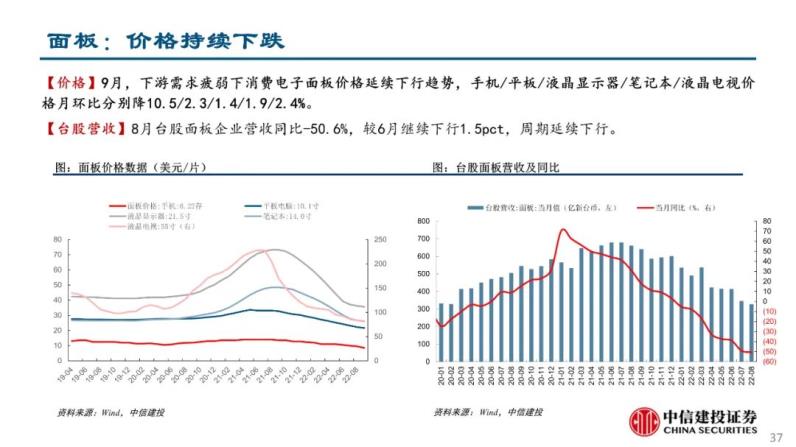

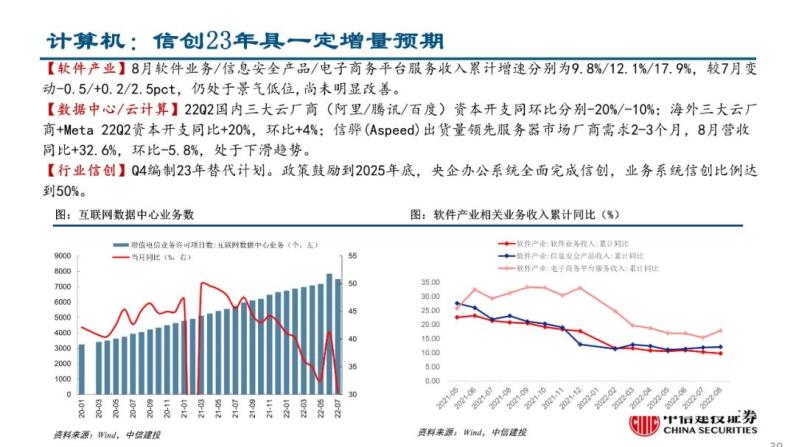

●目前国内经济弱需求压力仍是压制分子端的核心因素,叠加美国通胀超预期引致加息预期及利率水平大幅上行,对分母端造成扰动,9月整体市场表现疲弱,低位防御品种相对占优。传统行业“金九”表现略显平淡,消费及地产链需求仍在低位;能源主线最为亮眼,欧洲危机风险机遇共存。展望10月,考虑到各产业周期位置及股价驱动力变动不大、但海内外宏观环境变数较大,综合来看建议结合三季报预期向好方向均衡配置:1)成长方向优选明年盈利预期依旧向好的风/储/光/军工;2)周期方向看好电力/油运/养殖/煤炭;3)地产政策受益,消费仍取决于后续政策走向,两者均胜在估值水平及低预期(赔率),但空间及基本面趋势具不确定性,优选地产/白酒龙头;4)电子/半导体方向短期或受益于自主可控主题,中期仍维持季度谨慎、1年维度关注的建议。

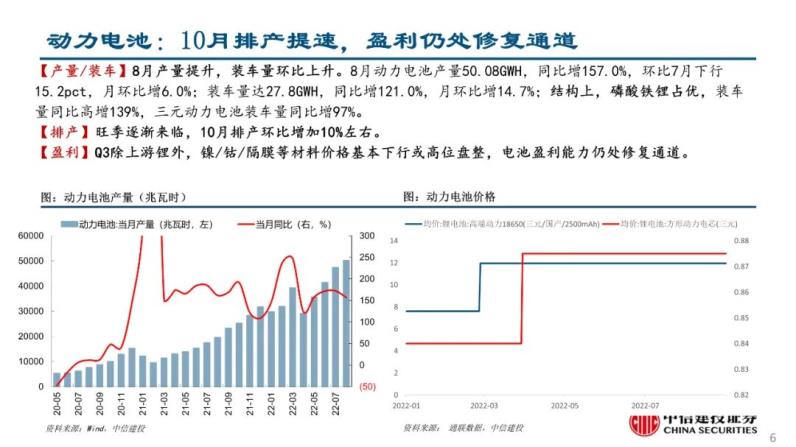

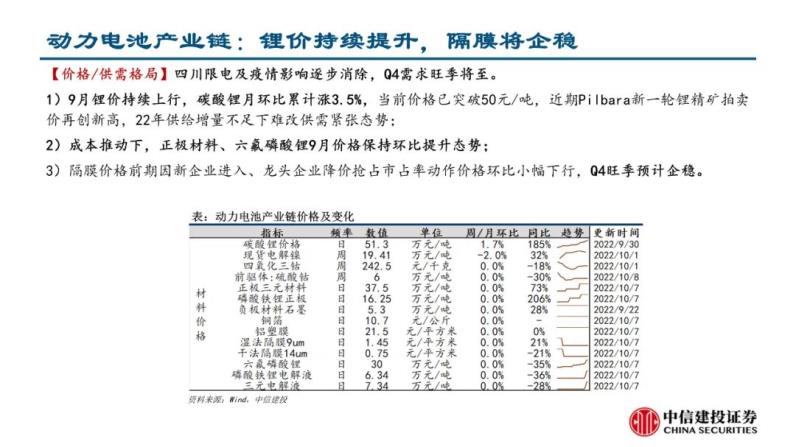

●三季报业绩预期向好方向:高端白酒、啤酒、养殖、CXO、医美耗材、人造钻石、光伏(尤其硅料/电池片)/光伏设备、储能、锂/电池/整车/汽零/锂电设备、军工(导弹/航空发动机)、半导体材料/设备、光纤光(海)缆、碳纤维、油运、化肥农药、动力煤、火电(有望扭亏)、城商行

●风险提示:数据统计存在误差、宏观出现大幅下行风险

核心图表

正文