由于机构投资者在市场中的占比逐渐提升,其影响力不断增强,机构行为也越来越值得个人投资者关注。

欧奈尔看重机构认同度

此前《易说》节目中重点介绍过趋势选股大师威廉·欧奈尔的投资方法,他就特别看重“机构认同度”,这个概念指的是市场中的机构投资者所持有的股票份额。

股票价格的上涨需要由大量的需求作为推动,而股票最大宗的需求显然是来自于机构投资者,包括公募基金、保险、证券公司、私募基金、银行、信托等等。

一般来说,这些大规模的机构投资者占每天股市交易活动的最大份额。从全球市场的范围来看,市场的成熟度越高,机构占比也越高。

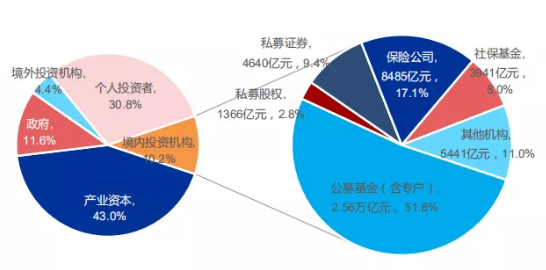

关于市场投资者结构的详细内容,在这里不多说了,大家可以查看下图,这是对2019年A股市场投资者结构的分析:

左边的饼图是A股各类资金占比,右边的饼图是“境内投资机构”的细分。

欧奈尔认为,投资者不仅要留意一只股票中有多少家机构投资者,还需要了解这一数量最近几个季度是否持续增长,特别是最近的一个季度中,机构投资者持有的数量是不是有极大的增长。

在欧奈尔的关注点中,还包括这些进驻某只个股的重要机构投资者都是什么实力,这些机构是否有良好的业绩表现(最好能出现在基金业绩排行榜前列),这能证明这些机构的选股能力。

总的结论就是,投资者应该买进机构认同度在上升的股票。

机构行为数据来源

我们如何观察欧奈尔提到的“机构认同度”呢?

较短期的可以观察每天的机构交易龙虎榜数据,一些数据分析机构会列出上榜的一些机构席位数据。

而如果是更长期的数据,一般是基于上市公司和基金公司的财报内容,倒推出不同机构的持仓数据,综合考虑这些数据的发布时间和数据维度,然后对机构投资者的行为进行分析。我们需要更注重这一类的数据,毕竟机构行为一般是更适合中长期来观察的动向。

上市公司财务报告会公布前十大流通股股东名单,而基金季报则会公布其十大股票持仓(半年报和年报公布全部持仓),根据这两项数据即可计算股票对应的机构持仓。

具体来说,对于上市公司财报,可以根据其股东名称进行大致的机构划分,而基金公布的持仓也可以分配到每只个股上,由此便可计算不同机构在不同个股上的持股市值。

机构跟踪策略的逻辑

机构跟踪策略强调在数据发布之后交易,主要从存量逻辑和增量逻辑这个两个角度来考虑。

存量逻辑考虑的是机构的当期持仓,这从侧面反映出股票的长期投资价值。

比如有券商机构此前对机构跟踪策略做过研究,统计了2005年-2017年这13年期间的机构投资者行为,发现所有不同类型机构持仓跟踪策略都能跑赢沪深300指数,其中对QFII、保险和基金的跟踪更具效果。

研究显示,从分组的跟踪来看,持股市值越小、持有机构数越少、总股本比例越高,跟踪策略表现越好。

增量逻辑则是认为机构增仓之后可能会延续趋势,有进一步的加仓行为,主要从机构持仓数量增幅和总股本占比增量来定义。

加仓的行为表明机构更长期的看好这样一只股票,从趋势角度来看,可能在接下来的时间中会持续加仓,因而更具有讨论价值和跟踪意义。