紫金矿业股票交易策略:2022.8.26 从技术图形上看,近期股价在8.36元出现短线底部之后略有反弹。这种技术形态和股东数不建议参与交易,高度散户化了,不要被业绩所吸引,矿业缺乏稳定性,随时可能大幅跳水,易跌难涨。从基本面来看,2022年H1实现销售收入1324.58亿元,YoY+20.57%,归母净利润126.30亿元,YoY+89.95%,扣非后净利润120.24亿元,YoY+96.71%,EPS 0.48元。加权平均净资产收益率16.62%,YoY+50.54%。2022年Q1公司矿产金产量同比增加17%,矿产铜产量同比增加53%,矿产锌产量同比增加12%;实现营业收入647.71亿元,同比增长36%,实现归母净利润61.24亿元,同比增长144%。受益于铜,金,铁矿价格坚挺,但能否保持高位运行,目前我个人持谨慎态度。目前市盈率为15.37倍(以股价9.15元测算),TTM为11.34倍(以股价9.15元测算),即使保持目前的销售增速和毛利率,估值也非常贵。对于资源类企业来说,核心关键是产能,主要看产能扩张,股价走势依赖于两点,一是大宗商品价格周期,二是公司的产能与行业地位,是否有能力决定供求关系。其估值存在较大的不确定性,我个人建议对于这一类企业来说,放弃基本面分析,一切以大宗商品价格和技术图形作为交易策略。也就是说均线多头排列为买点,跌破20日均线的支撑为卖点。截止2022-06-30日股东人数:82.66万以上,高度散户化了。注:本文提供的交易策略均是我个人正在使用的,仅适合稳健的投资者以价值投资为主线,技术形态为辅助参考,不构成投资建议,交易的买点和卖点只供参考,盘中会根据实际走势修正。

历史预测记录:

2022.5.16 从技术图形上看,近期股价持续回调,再次回到了前期的区间下轨附近。短线具备博弈空间,短线买点9.6元,目标位11元,止损位9.4元,回补位9.6元。近期预测大概率将维持较长时间的区间震荡,股价从9元-12元之间波动。

2022.4.12 从技术图形上看,股价目前在我预测的区间上轨12元附近运行,能否再次突破上方区间开启新一轮上升空间,目前看这个概率还是较高的,但是结合其公司估值,目前已经3000亿以上了,估值空间是硬伤。目前暂时不建议追高,暂时观望为主,等待市场给出方向再决定。前期预测大概率将维持较长时间的区间震荡,股价从9元-12元之间波动。

2022.3.18 从技术图形上看,股价从高位回落到近期低点9.3元之后再次反弹,技术形态上已经暂时不支撑做多基础了,大概率将维持较长时间的区间震荡,股价从9元-12元之间波动。

2022.3.4 从技术图形上看,股价从近期低点9.3元上涨到12.06元,涨幅大于25%,属于中线级别的上涨,距离历史高位14.88元仅20%不到,短线可以少量仓位参与,中线也是,切忌重仓。预计近期波动将加剧,短线多单在跌破10日均线之后可以离场,中线多单在跌破20日均线之后离场。

股票代码:601899

公司名称:紫金矿业集团股份有限公司

英文名称:Zijin Mining Group Company Limited

最终控制人:福建省上杭县国资委 (持有紫金矿业集团股份有限公司股份比例:23.11%)

员工人数:23461(截止2021年9月30日:36860)

股东总人数(户):82.66万(截止日期2022-06-30)

董事长:陈景河

审计机构:安永华明会计师事务所(特殊普通合伙)

办公地址:福建省龙岩市上杭县紫金大道1号,厦门市思明区环岛东路1811号中航紫金广场B塔

最近5年利润表

紫金矿业集团股份有限公司主要从事金、铜、锌等矿产资源勘查与开发,适度延伸冶炼加工及贸易金融业务等。公司的主要产品是矿山产金、冶炼加工及贸易金、矿山产银、矿山产铜、矿山产锌、冶炼产锌、铁精矿等。截至2021年末,公司资产总额 2,085.95 亿元,同比增长 14.42%(上年同期:1,823.13 亿元)。主要矿产品资源量/储量和产量继续领跑中国金属矿业行业,全年矿产铜 58.4 万吨,同比增长 28.83%;矿产金 47.5 吨,同比增长 17.16%;矿产锌(铅)43.4 万吨,同比增长 14.86%;矿产银 309 吨,同比增长 3.38%;铁精矿425 万吨,同比增长 9.82%;拥有资源量铜 6,277 万吨、金 2,373 吨、锌 962 万吨,新增碳酸锂 763万吨。公司行业地位大幅提升,位居 2021 年《福布斯》全球上市公司 2000 强第 398 位,以及其中上榜的全球黄金企业第 3 位、全球金属矿业企业第 9 位,位居 2021《财富》世界 500 强第 486位、2021《财富》中国 500 强第 67 位。公司在全球 13 个海外国家布局项目,拥有境外员工 21,695 人,2021 年跨国指数 51.06%;海外铜、黄金矿产资源量、储量、产量及利润贡献均全面超越国内,其中海外资源量铜占比 76%、金占比 74%,海外产量铜占比 53%、金占比 60%,境外生产经营利润贡献达到 51%。

2022年H1实现销售收入1324.58亿元,YoY+20.57%,归母净利润126.30亿元,YoY+89.95%,扣非后净利润120.24亿元,YoY+96.71%,EPS 0.48元。加权平均净资产收益率16.62%,YoY+50.54%。

2022年产量计划:

矿产铜:2020/45万吨,2021/58.4万吨,2022E/86万吨,2025E/100-110 万吨;矿产金:2020/41万吨,2021/47.5万吨,2022E/60 万吨,2025E/180-90万吨;矿产锌(铅):2020/38万吨,2021/43.4万吨,2022E/48万吨;铁精矿:2020/387万吨,2021/425万吨,2022E/320万吨;矿产银:2020/299万吨,2021/309万吨,2022E/310 万吨;

2022年业绩:

2022年Q1公司矿产金产量同比增加17%,矿产铜产量同比增加53%,矿产锌产量同比增加12%;实现营业收入647.71亿元,同比增长36%,实现归母净利润61.24亿元,同比增长144%,矿山企业毛利率为61.12%,同比上升3.87个百分点,综合毛利率为17.32%,同比上升2.36个百分点。

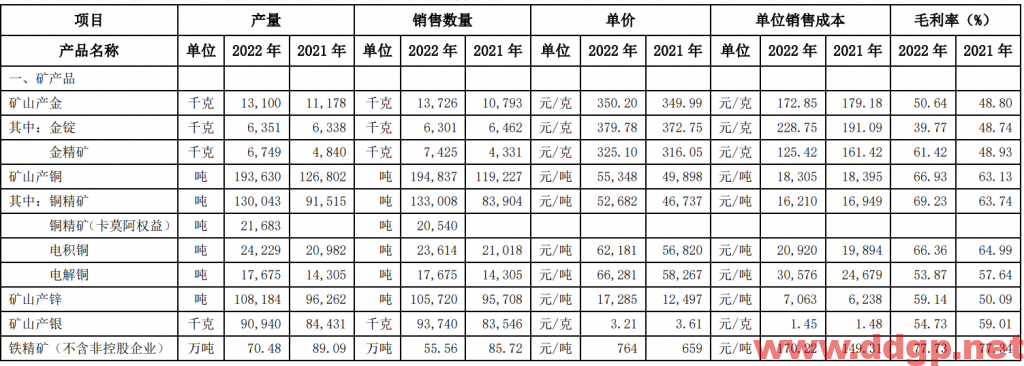

2022 年 1-3 月及上年同期按产品划分的主要生产及财务指标

2021年生产,销量,库存,成本

矿山产金生产47,459千克,YoY+17.16%,销售量45,662千克,YoY+19.49%,库存量8,070千克,YoY+28.63%,销售额159.21亿元,YoY+16.55%,成本80.46亿元,YoY+21.19%,毛利率49.46%,YoY-1.94%,其中原材料为占比34.26%,折旧占比24.53%,能源占比9.89%。

矿山产银生产308,806千克,YoY+3.38%,销售量305,763千克,YoY+6.56%,库存量27,671千克,YoY+12.36%,销售额10.48亿元,YoY+15.89%,成本4.7亿元,YoY+15.60%,毛利率54.30%,YoY+0.11%,其中原材料为占比41.28%,折旧占比24.36%,能源占比10.85%。

矿山产铜精矿生产584,165吨,YoY+28.83%,销售量567,157吨,YoY+26.05%,库存量26,991吨,YoY+169.77%,销售额198.3亿元,YoY+70.57%,成本65亿元,YoY+5.05%,毛利率67.08%,YoY+20.53%,其中原材料为占比48.47%,折旧占比17.18%,能源占比11.47%。

矿山产锌生产396,443吨,YoY+15.87%,销售量399,262吨,YoY+14.86%,库存量4,781吨,YoY-37.09%,销售额56.4亿元,YoY+68.76%,成本29.4亿元,YoY+28.83%,毛利率47.87%,YoY+16.16%,其中原材料为占比39.93%,折旧占比28.41%,能源占比11.66%。

在2251亿元的销售收入中,有冶炼加工及贸易金,毛利率为0.12%;冶炼产铜375亿元,毛利率为2.77%;关注利润重点还是看自产部分。

2021年产能:

2021年年报,2021年实现销售收入2251.02亿元,同比去年增加31.25%,归属母公司股东净利润156.73亿元,同比去年增加140.80%,扣非后净利润146.81亿元,同比去年增加132.21%,EPS 0.6元。加权平均净资产收益率23.97%。每股现金股利0.2 元。一批重大旗舰项目超预期建成投产,刚果(金)卡莫阿-卡库拉铜矿、塞尔维亚佩吉铜金矿、西藏巨龙铜矿等“三大世界级”铜矿超预期投产,助力公司成为全球主要铜企矿山铜产量增长最快也是最多的公司,进入全球金属矿业一流行列。刚果(金)卡莫阿-卡库拉铜矿二期有望提前至2022 年 4 月带料试车,卡莫阿铜业 50 万吨/年铜冶炼厂项目加速建设,建成后将成为非洲最大的铜冶炼厂;塞尔维亚紫金铜业 MS 矿千万吨级技改扩建项目顺利建成投产、VK 矿新增 4 万吨/天技改即将在二季度投产;澳大利亚诺顿 Binduli 金矿堆浸项目、塔吉克斯坦泽拉夫尚热压氧化金矿项目等有序推进。公司在全球 13 个海外国家布局项目,拥有境外员工 21,695 人,2021 年跨国指数 51.06%;海外铜、黄金矿产资源量、储量、产量及利润贡献均全面超越国内,其中海外资源量铜占比 76%、金占比 74%,海外产量铜占比 53%、金占比 60%,境外生产经营利润贡献达到 51%。

最新公告: