万科A股票交易策略:2022.3.31 从技术图形上看,今日股价低走之后走了一个冲高回落,全天收涨0.9%,成交量64.11亿元,非常明显的大资金抱团炒作短线交易机会,后期股价并不具有持续性。一旦成交量下降,股价再次回落的可能性较高。从基本面来看,2021年实现销售收入4527.98亿元,同比去年增加8.04%,归属母公司股东净利润225.24亿元,同比去年增加-45.75%,扣非后净利润223.82亿元,同比去年增加-44.38%,EPS 1.94元。加权平均净资产收益率9.78%。每股现金股利0.97元。研发费用69亿元,同比去年增加46.4%。值得留意的是2021年第四季度实现销售收入1813.12亿元,同比去年增加2.08%,归属母公司股东净利润58.35亿元,同比去年增加-73.05%,扣非后净利润60.95亿元,同比去年增加-71.45%。目前市盈率为9.88倍,相对于净利润下滑和营业收入下滑,估值还存在一定的回落空间,预期安全边际市盈率控制在7倍以内。截止9月30日股东人数:53.88万以上,散户化严重,持股分散,机构较少,股价难有大的趋势性行情,以波段震荡为主的阶段性行情为主。

历史预测记录:

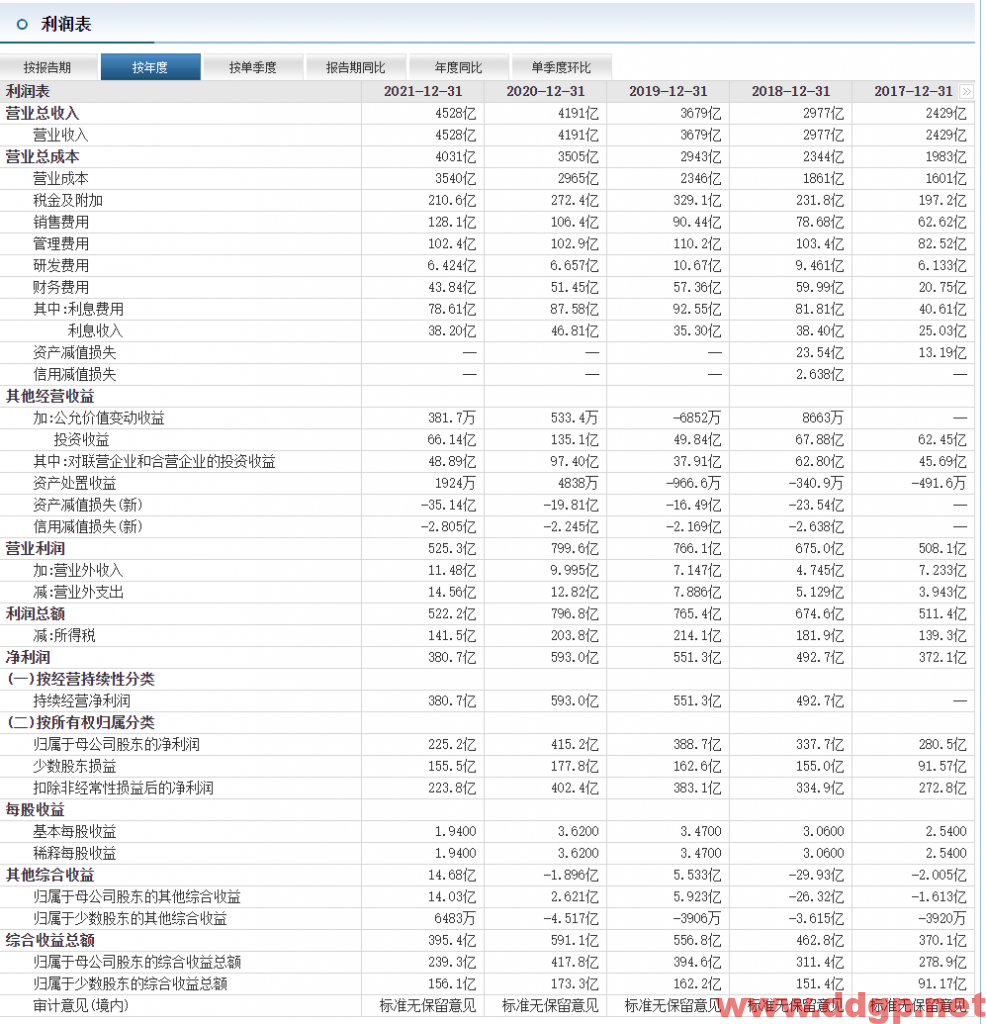

2022.3.30 发布2021年年报,2021年实现销售收入4527.98亿元,同比去年增加8.04%,归属母公司股东净利润225.24亿元,同比去年增加-45.75%,扣非后净利润223.82亿元,同比去年增加-44.38%,EPS 1.94元。加权平均净资产收益率9.78%。每股现金股利0.97元。研发费用69亿元,同比去年增加46.4%。值得留意的是2021年第四季度实现销售收入1813.12亿元,同比去年增加2.08%,归属母公司股东净利润58.35亿元,同比去年增加-73.05%,扣非后净利润60.95亿元,同比去年增加-71.45%。

2021年末有息负债总额2,659.6 亿元,同比增长 2.9%,其中长期负债占比提高至 78%。报告期末货币资金 1,493.5 亿元。货币资金对于短期债务的覆盖倍数为 2.5 倍,较 2020 年末提升约 0.2 倍。本集团连续 13 年保持经营性现金流净额为正。截止年末,本集团存量融资的综合融资成本为 4.11%。

2021年末营业收入中,来自房地产开发及相关资产经营业务的营业收入为 4,299.3 亿元,占比 95.0%;来自物业服务的营业收入为 198.3 亿元,占比 4.4%。2021 年公司整体毛利率 21.8%,同比下降 7.4 个百分点。扣除营业税金及附加后的整体毛利率从 2020 年的 22.8%下降 5.6 个百分点至 17.2%,其中主要受到近年来结算项目地价占售价比上升的影响,开发业务毛利率下降至 23.0%,扣除营业税金及附加后的结算毛利率从 2020 年的 24.0%下降至17.8%,结算毛利总额也从 905.7 亿元下降到 717.0 亿元,同比减少了 188.7 亿元。

2022.3.17 从技术图形上看,今日股价高开高走,全天收涨7.54%,成交量36.69亿元,小幅放大。虽然近期反弹较强,需要注意股价的再次回落风险,目前技术图形不支持持续向上。但不建议中长线持有,短线可以在关键位置参与少量博弈。继续维持前期判断,已经打开了新的下跌空间,这个技术图形是无法看多的,这种破位式下跌,幅度都相对较大,建议投资者尽快切换到类似上汽集团,华域汽车,美的集团等风险较低的低估值蓝筹股上。

2022.3.14 从技术图形上看,今日股价距离前期低点仅0.02元, 已经打开了新的下跌空间,这个技术图形是无法看多的,这种破位式下跌,幅度都相对较大,建议投资者尽快切换到类似上汽集团,华域汽车,美的集团等风险较低的低估值蓝筹股上。建议短线,中长线资金离场回避,我个人一直都在提示房地产行业风险,如果一定要做多的话,可以考虑保利发展。

2022.3.11 从技术图形上看,今日股价已经打开了新的下跌空间,这个技术图形是无法看多的。建议短线,中长线资金离场回避,我个人一直都在提示房地产行业风险,如果一定要做多的话,可以考虑保利发展。

2021.11.03 从技术图形上看,股价已经打开了新的下跌空间,多单离场回避。

2021.11.03 万科发布公告称:2021 年 10 月公司实现合同销售面积 258.1 万平方米,合同销售金额 419.5 亿元,同比下降19.88%;2021年 1~10 月公司累计实现合同销售面积 3,204.5 万平方米,合同销售金额 5,210.7 亿元,同比下降4.4%。2021 年 9 月销售简报披露以来,公司新增加开发项目 6 个,去年同期新增加开发项目 13 个。

2021.10.28 万科发布公告称:2021年第三季度实现营业收入1043.75亿元,同比去年增加9.70%,归属母公司股东净利润56.42亿元,同比去年增加-23.30%,扣非后净利润55.60亿元,同比去年增加-17.94%,EPS 0.49元。加权平均净资产收益率2.35%。

第三季度本集团实现营业收入人民币 1,043.7 亿元,同比增长 9.7%;实现归属于上市公司股东的净利润人民币 56.4 亿元,同比减少 23.3%。其中,房地产开发业务结算面积为 742.6 万平方米,同比增长 10.0%,贡献营业收入人民币 927.1 亿元,同比增长 9.2%。

第三季度本集团房地产开发业务实现合同销售面积754.7万平方米,合同销售金额人民币1,246.8亿元,同比分别下降 36.5%和 27.6%。

截至 9 月底,本集团合并报表范围内有 5,211.1 万平方米已售资源未竣工结算,合同金额合计约人民币 7,732.9 亿元,较年初分别增长 5.9%和 10.8%。

第三季度新增 37 个开发项目,总建筑面积约 735.7 万平方米,权益规划建筑面积约 532.4 万平方米;1-9 月,本集团累计新增 132 个开发项目,总建筑面积约 2,241.0 万平方米,权益规划建筑面积约 1,603.2 万平方米。

截至 9 月底,本集团在建项目总建筑面积约 11,581.5 万平方米,权益建筑面积约 7,061.8 万平方米;规划中项目总建筑面积约 4,414.4 万平方米,权益建筑面积约 2,785.0 万平方米。

报告期内,本集团租赁住宅业务“泊寓”在厦门、西安、上海、宁波、成都、济南、深圳等城市新增开业 3,400 间。截至 9 月底,租赁住房业务房源超过 19.5 万间,累计开业约 14.9 万间,间天出租率为 95%。物流仓储业务在杭州、苏州、宁波新开业 3 个项目。截至 9 月底,物流仓储已运营项目建筑面积 818 万平方米,其中高标库运营面积 769 万平方米,冷库运营面积 49 万平方米。万科物流发展有限公司增资扩股,引入了 Reco Meranti Pte Ltd.(新加坡政府投资公司下属公司)、 Dahlia InvestmentsPte. Ltd.(淡马锡下属公司)等多家战略投资者。本集团(含印力集团)新开业商业项目 32.6 万平方米。杭州汇德隆奥体印象城 9 月底开业,实现招商率 99%、开业率 97%。截至报告期末,本集团(含印力集团)累计开业的商业项目建筑面积为1,020.6 万平方米。

2021.10.28 万科发布公告称:2021年前三季度实现营业收入2714.86亿元,同比去年增加12.42%,归属母公司股东净利润166.89亿元,同比去年增加-15.98%,扣非后净利润162.87亿元,同比去年增加-13.78%,EPS 1.43元。加权平均净资产收益率7.33%。

1-9 月,本集团累计实现营业收入人民币 2,714.9 亿元,同比增长 12.4%;实现归属于上市公司股东的净利润人民币 166.9 亿元,同比减少 16.0%。其中,房地产开发业务结算面积为 1,858.0 万平方米,贡献营业收入人民币 2,370.4 亿元,同比分别增长 7.7%和 10.8%。

1-9 月,本集团房地产开发及相关资产经营业务的毛利率(已扣除税金及附加)为 17.5%,较 2020 年同期下降 5.4 个百分点,毛利率下滑主要和近年来地价占房价比例提高有关。

截至 9 月底,本集团净负债率为 31.9%;持有货币资金人民币 1,471.1亿元,远高于短期借款和一年内到期有息负债总和人民币 782.9 亿元。有息负债占总资产的比例为 13.6%,且有息负债中 70.6%为长期负债。

1-9 月,本集团新开工面积 2,837.2 万平方米,同比增长 0.3%,占全年开工计划的 90.1%(2020 年同期为 96.9%);竣工面积 1,992.6 万平方米,同比增长 10.4%,占全年计划竣工面积的 55.5%(2020 年同期为 54.4%)。

2021.9.4 从技术图形上看,下跌趋势不改,近期反弹承压,建议股价未站稳60日均线之前尽量回避交易。从基本面来看,房地产政策承压明显,监管趋严,行业净利润下滑是大势所趋,虽然看不上公司利润不错,但是合同负债降低了公司融资成本,实现盈利前景并不算好。

万科A9月3日晚间公告称,8月实现合同销售面积219.4万平方米,合同销售金额370.3亿元;1至8月公司累计实现合同销售面积2718.2万平方米,合同销售金额4430.1亿元。

万科A 2021.8.30 发布公告称:2021年上半年实现营业收入1671亿元,同比去年增加14.19%,归属母公司股东净利润110.5亿元,同比去年下降11.68%,扣非后净利润107.3亿元,同比去年下降11.45%,EPS 0.95元。资产负债率81.40%,比年初上升 0.12 个百分点。

2021 年 1-6 月,本集团实现营业收入 1,671.1 亿元,同比增长 14.2%。其中房地产开发业务结算收入 1,443.3 亿元,占比 86.36%。受报告期结算的房地产开发项目利润率下降影响,归属于上市公司股东的净利润 110.5 亿元,同比下降 11.7%。

一季度末本集团顺利回归“绿档”,各项指标均符合重点房地产企业资金监测和融资管理规则要求。截至报告期末,本集团净负债率为 20.2%;持有货币资金 1,952.2 亿元,远高于短期借款和一年内到期有息负债总和 843.0 亿元,剔除预收款项的资产负债率为 69.7%。

1-6 月,本集团房地产开发及相关配套业务收入 1,558.7 亿元,其中南方区域、上海区域、北方区域、中西部区域和西北区域的占比分别为 27.28%、28.85%、14.87%、23.73%和 5.03%。本集团实现房地产开发业务结算面积 1,115.4 万平方米,同比增长 6.2%,实现结算收入 1,443.3 亿元,同比增长 11.9%;开发业务的结算均价为 12,940.0 元/平方米(2020 年上半年:12,285.7 元/平方米);结算毛利率为 24.9%(扣除税金及附加后为 19.6%)。

全文下载:万科A:2021年半年度报告.pdf

延伸阅读:

股票代码:000002.SZ :02202.HK

公司名称:万科企业股份有限公司

英文名称:China Vanke Co.,Ltd.

公司网址:www.vanke.com

员工人数:139494(截止2021年9月30日:140565)

股东总人数(户):51.81万(截止日期2021-09-30)

董事长:郁亮

电 话:86-0755-25606666

审计机构:毕马威华振会计师事务所(特殊普通合伙)

办公地址:广东省深圳市盐田区大梅沙环梅路33号万科中心

最近5年利润表

万科企业股份有限公司的主营业务为房地产开发和物业服务;公司主要产品及服务为房地产、物业管理、投资咨询;公司荣获中央电视台颁发的“2018年CCTV中国十佳上市公司”、国际权威金融杂志《机构投资者》(Institutional Investor)颁发的“2018年度亚洲区(日本除外)最佳企业管理团队和公司治理奖”、《董事会》杂志颁发的第十三届中国上市公司董事会“金圆桌奖”董事会治理特殊贡献奖等若干奖项。2020年,公司荣获《亚洲货币》颁发的“地产行业最佳A股上市公司大奖”、中国香港大公文汇传媒集团颁发的“第十届中国证券金紫荆奖最佳上市公司”等若干奖项。

在《财富》“世界 500强”2021 年榜单中,本集团位列第 160 位。